1. Rentenversteuerung der Altersrente

2. Rentenbesteuerung private Rentenversicherung

3. Abgabepflicht für Steuererklärung

4. Rentenbesteuerungsbeispiel

5. Links zur Besteuerung der Alterseinkünfte

6. Steuerliche Förderung Riester Rente

7. Welche Renten unterliegen der nachgelagerten Rentenbesteuerung?

8. Versteuerung der Witwenrente

9. Rentenbezieher und Kapitaleinkünfte

10. Beiträge zur gesetzlichen Rentenversicherung

Rentenbesteuerung online mit kostenlosem Rechner für 2024, 2023 oder 2022

Wie erfolgte die Rentenbesteuerung nach dem Alterseinkünftegesetz und wie werden gesetzliche oder private Renten besteuert? Berechnung mit kostenlosem Rentenbesteuerung-Rechner.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Der Rentenbesteuerung-Rechner soll einen einfachen und kurzen Einblick über die Besteuerung von Renten geben. Als abzugsfähige Ausgaben werden die Versicherungsbeiträge ermittelt sowie der Sonderausgaben- und Werbungskostenpauschbetrag berücksichtigt. Für Ehepaare verdoppeln sich bei einer Zusammenveranlagung die genannten Pauschbeträge. Kinderlose zahlen in 2024 einen um 0,6% erhöhten Beitrag in der Pflegeversicherung. Der online Einkommensteuerrechner ermittelt die Steuerabzüge aus dem so ermitellten zu versteuernden Einkommen. Die erhöhten Freibeträge für 2024 und 2023 wurden bei den Rentenbesteuerungsberechnungen berücksichtigt. Eine Gewähr für die Richtigkeit der Steuerberechnungen erfolgt nicht.

Parameter zur Rentenbesteuerung 2022 - 2024

| Brechnungsparameter | 2024 | 2023 | 2022 |

|---|---|---|---|

| Grundfreibetrag | 11.604 Euro | 10.908 Euro | 10.347 Euro |

| Rentenfreibetrag gestzl. Rente | 17% | 17,5% | 18% |

| Krankenversicherung | 14,6% | 14,6% | 14,6% |

| Pflegeversicherung | 3,4% | 3,05% ab Juli 3,4% | 3,05% |

| Zusatzbeitrag KV | 1,7% | 1,6% | 1,3% |

Rentenversteuerung der Altersrente

Seit dem Jahr 2005 hat sich die Rentenbesteuerung der Renten aus der gesetzlichen Rentenversicherung geändert. Während vorher grundsätzlich der Ertragsteil der Renten besteuert wurde, erfolgt die Rentenbesteuerung der Altersrente aus der gesetzlichen Rentenversicherung seit 2005 im Rahmen der sogenannten nachgelagerten Besteuerung. Die Gesetzesgrundlage zu dieser "Rentensteuer" findet sich in §22 EStG.

Maßgebend ist hierbei der vom Jahr des Rentenbeginns abgeleitete Besteuerungsanteil. Für alle Altersrenten, die in 2005 bereits bestanden haben, beträgt der Besteuerungsanteil entsprechend 50 %. Für Altersrenten, welche in 2006 beginnen, beträgt der Besteuerungsanteil bereits 52%. Dieser Anteil steigt bis zum Jahr 2020 in Schritten von 2% auf 80% und ab dann später in 0,5% Schritten.

Im Jahr des Rentenbeginns wird die Jahresrente mit dem prozentualen und jahresabhängigen Besteuerungsanteil multipliziert, so dass die Rente nur anteilig in die Einkommenbesteuerung eingeht.

In dem auf den Rentenbeginn folgenden Jahr wird der selbe prozentuale und jahresabhängige Besteuerungsanteil auf die dortige Jahresbruttorente angesetzt. Aus dem nicht zu versteuernden Anteil der Rente entsteht nun eine Art Renten-Steuerfreibetrag, welcher in dieser Höhe während der gesamten Folgejahre der Rentenbesteuerung konstant bleibt.

Beispiel: Der Rentenfreibetrag wurde mit 7.000 Euro ermittelt. In einem Folgejahr beträgt die Jahresrente 15.000 Euro. Der zu versteuernde Rentenanteil liegt dann bei 8.000 Euro. Beträgt die Bruttojahresrente im folgenden Jahr dann 15.500 Euro, so sind entsprechend 8.500 Euro zu versteuern. Bereits nach Abzug des aktuellen Grundfreibetrages (2024: 11.604 Euro) würde bei diesen alleinigen Renten-Einkünften natürlich keine Einkommensteuer anfallen.

Gesetzliche Renten, wie die große Witwenrente, die kleine Witwenrente oder die Weisenrente und Halbweisenrente werden ebenfalls entsprechend der nachgelagerten Besteuerung besteuert.

Steuertabelle für Rentner - gesetzl. Renten

| Jahr des Rentenbeginns | Besteuerungsanteil | Rentenfreibetrag |

|---|---|---|

| bis 2005 | 50% | 50% |

| ab 2006 | 52% | 48% |

| 2007 | 54% | 46% |

| 2008 | 56% | 44% |

| 2009 | 58% | 42% |

| 2010 | 60% | 40% |

| 2011 | 62% | 38% |

| 2012 | 64% | 36% |

| 2013 | 66% | 34% |

| 2014 | 68% | 32% |

| 2015 | 70% | 30% |

| 2016 | 72% | 28% |

| 2017 | 74% | 26% |

| 2018 | 76% | 24% |

| 2019 | 78% | 22% |

| 2020 | 80% | 20% |

| 2021 | 81% | 19% |

| 2022 | 82% | 18% |

| 2023 | 82,5% | 17,5% |

| 2024 | 83% | 17% |

| 2025 | 83,5% | 16,5% |

| 2026 | 84% | 16% |

| 2027 | 84,5% | 15,5% |

| 2028 | 85% | 15% |

| 2029 | 85,5% | 14,5% |

| 2030 | 86% | 14% |

| 2031 | 86,5% | 13,5% |

| 2032 | 87% | 13% |

| 2033 | 87,5% | 12,5% |

| 2034 | 88% | 12% |

| 2035 | 88,5% | 11,5% |

| 2036 | 89% | 11% |

| 2037 | 89,5% | 10,5% |

| 2038 | 90% | 10% |

| 2039 | 90,5% | 9,5% |

| 2040 | 91% | 9% |

| 2041 | 91,5% | 8,5% |

| 2042 | 92% | 8% |

| 2043 | 92,5% | 7,5% |

| 2044 | 93% | 7% |

| 2045 | 93,5% | 6,5% |

| 2046 | 94% | 6% |

| 2047 | 94,5% | 5,5% |

| 2048 | 95% | 5% |

| 2049 | 95,5% | 4,5% |

| 2050 | 96% | 4% |

| 2051 | 96,5% | 3,5% |

| 2052 | 97% | 3% |

| 2053 | 97,5% | 2,5% |

| 2054 | 98% | 2% |

| 2055 | 98,5% | 1,5% |

| 2056 | 99% | 1% |

| 2057 | 99,5% | 0,5% |

| 2058 | 100% | 0% |

Zur Übersicht ▲

Rentenbesteuerung private Rentenversicherung

Auch bei privaten Renten muss zwischen den verschiedenen Rentenarten genau unterschieden werden. Eine private Rentenversicherung kann etwa als so genannte Rürup Rente oder als eine Riester Rente abgeschlossen werden. Auf die Besteuerung dieser beiden Renten und deren staatliche Förderung wird nachfolgend eingegangen.

Andere private Renten können mit dem Ertragsanteil besteuert werden. Entscheidend ist in diesem Fall nicht der Beginn der Rente, sondern das Alter des Rentenempfängers. Nähere Erläuterungen und eine Ertragsanteil-Tabelle für private Renten ist unter dem gerade genannten Link zu finden.

Abgabepflicht für Steuererklärung

Bei einer Einzelveranlagung haben Rentner grundsätzlich eine Einkommensteuererklärung abzugeben, wenn der Gesamtbetrag der Einkünfte den Grundfreibetrag (2024: 11.604 Euro) übersteigt. Bei einer Zusammenveranlagung gelten die entsprechenden doppelten Werte. Falls Einkünfte aus nichtselbständiger Arbeit, wie Arbeitsentgelt oder Pensionen bezogen wurden, bei welchen Steuern einbehalten wurden, dann ist bei Einzelveranlagung gem. §46(2) Nr.1 EStG auch eine Einkommensteuererklärung zu erstellen, wenn der Besteuerungsanteil der Renten über 410 Euro liegt. Bei Aufforderung zur Abgabe einer Steuererklärung durch das Finanzamt muss ebenfalls eine Einkommensteuererklärung abgegeben werden.

Rentenbesteuerungsbeispiel

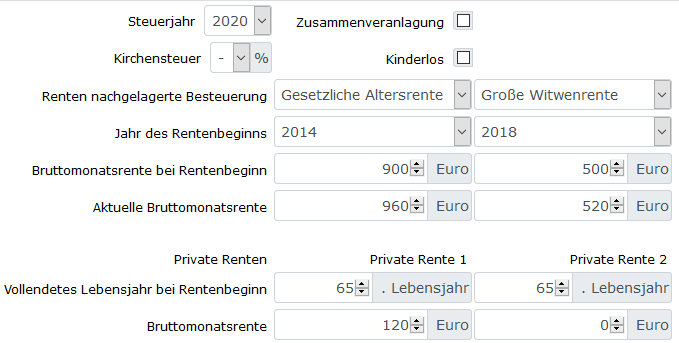

Aktuelle Bruttomantsrente:

Die Rentnerin Frau A erhält im Jahr 2020 folgende Renten: Eine Altersrente, welche aktuell bei 960 Euro/Monat liegt, sowie eine Witwenrente in Höhe von aktuell 520 Euro/Monat.

Rentenbeginn:

Der Rentenfreibetrag für diese gesetzlichen Renten berechnet sich nach dem Jahr des Rentenbeginns.

Die Altersrente erhält Frau A seit 2014 und für die Witwenrente zählt das Jahr, in welchem der verstorbene Ehegatte die Rente erstmals bezog, in diesem Fall 2018.

Die Besteuerungsanteile betragen demnach 68 % für die Altersrente und 76 % für die Witwenrente.

Bruttomonatsrente nach Rentenbeginnjahr:

Die Monatsrente der Altersrente im Jahr nach Rentenbeginn betrug 900,00 Euro und die Witwenrente betrug im Jahr nach Beginn der Witwenrente 500,00 Euro (nicht die Höhe der Altersrente des Verstorbenen).

Aus den Besteuerungsanteilen ergeben sich damit Rentenfreibeträge in Höhe von 3.456,00 Euro und 1.440,00 Euro, welche für die Restlaufzeit der Renten jedes Jahr fortgeschrieben werden.

Private Rente:

Zusätzlich erhält Frau A seit dem 65. Lebensjahr eine private Rente in Höhe von 120,00 Euro monatlich. Der Besteuerungsanteil beträgt entsprechend 18,00 %.

Das entspricht einem Besteuerungsanteil von 259,20 Euro pro Jahr.

Besteuerung der Renten:

Der Gesamtbetrag der Einkünfte liegt insgesamt bei 13.123,20 Euro und damit über dem Grundfreibetrag von 9.408,00 Euro. Die Rentnerin Frau A ist also verpflicht, eine Steuererklärung abzugeben.

Nach Abzug von Sonderausgaben, Werbungskosten und Versicherungsbeiträgen verbleibt ein zu versteuerndes Einkommen in Höhe von 11.049,36 Euro, was zu einer Steuerbelastung in Höhe von 256 Euro führt.

Links zur Besteuerung der Alterseinkünfte

Eine Übersicht zur Rentenbesteuerung und weiterführende Erklärungen finden Sie auf dem nachfolgenden Link mit Informationen zur Steuererklärung für Rentner. Zusätzlich finden Sie hier Infos zum Altersentlastungsbetrag für Rentner sowie zur Versteuerung von Versorgungsbezügen. Schauen Sie auch unter folgendem Link für weitere Rentenrechner. Vergleichsmöglichkeiten zu den Berechnungsergebnissen finden Sie hier.

Steuerliche Förderung Riester Rente

Die steuerliche Förderung der Riester-Rente erfolgt auf zwei Wegen. Zum einen wird eine Zulage festgesetzt, zum anderen kommt ein Sonderausgabenabzug in Betracht. Im ersten Schritt wird auf Antrag die progressionsunabhängige Zulage gewährt. Im zweiten Schritt wird dann bei der Einkommensteuerveranlagung eine Günstigerprüfung durchgeführt. Dabei wird ermittelt, ob der Sonderausgabenabzug günstigere Auswirkungen als die Zulage für die Riester Rente zur Folge hat. Ist der Sonderausgabenabzug günstiger, so wird dieser gewährt und die Riester Zulage entsprechend gegen gerechnet. Im anderen Fall bleibt es bei der gewährten Zulage.

Aufgrund dieser Regelung besteht die steuerliche Förderung in der Einzahlungsphase zumindest in einer steuerlichen Abzugsmöglichkeit in Höhe des Sonderausgabenabzugs. Bei Zulagengewährung ist der der Vorteil entsprechend höher als die steuerliche Abzugsmöglichkeit.

Die Rentenbesteuerung der Riester-Rente in der Auszahlungsphase erfolgt daher nicht mit dem Ertragsanteil, sondern in voller Höhe. Zu beachten ist, dass dieses nur für den Teil der Auszahlungen gilt, der auf den geförderten Beiträgen beruht. Die Besteuerung der Rente für den übersteigenden Teil der Beiträge, der nicht auf geförderten Beiträgen beruht, erfolgt hingegen nur auf Basis des Ertragsanteils.

Auf spezielle Aspekte der, wie Wohn-Riester wird zu einem späteren Zeitpunkt eingegangen.

Welche Renten unterliegen der nachgelagerten Rentenbesteuerung?

Gemäß § 22 Nr.1 Satz 3 Buchst.a Doppelbuchst. aa EStG unterliegen folgende Rentenarten ab 2005 der nachgelagerten Rentenbesteuerung:

- Renten aus den gesetzlichen Rentenversicherungen;

- Renten aus landwirtschaftlichen Alterskassen;

- Renten aus berufsständischen Versorgungseinrichtungen oder

- Renten aus einer privaten Rentenversicherung i. S. d. Basisrente bzw. Rürup-Rente.

Versteuerung der Witwenrente

Auch die Rentenversteuerung der gesetzlichen Witwenrente erfolgt entsprechend der nachgelagerten Besteuerung. Ausschlaggebend für die Versteuerung der Witwenrente ist das Jahr, in welchem die Altersrente erstmalig bezogen wurde. Liegt das Todesjahr des Ehepartners etwa in 2015 und wurde die Altersrente von diesem bereits in 2005 erstmals bezogen, so liegt der nicht zu versteuernde Rentensteuer-Freibetrag der Rente entsprechend 2005 bei 50 Prozent der damaligen Rente.

Rentenbezieher und Kapitaleinkünfte

Aufgrund der teilweise relativ niedrigen Besteuerungsanteile bei den Renten kommt es nicht selten vor, dass das zu versteuernde Einkommen von Rentnern unter dem Einkommensteuer-Grundfreibetrag liegt. Das kann wichtig sein, wenn neben den Renten auch Kapitaleinkünfte vorliegen, bei denen Abgeltungsteuer einbehalten wurde. In diesen Fällen und auch, wenn ein Sparerpauschbetrag nicht in voller Höhe ausgeschöpft wurde, kann es nämlich bei Abgabe einer Steuererklärung zur Erstattung der einbehaltener Abgeltungsteuer kommen. Es sollte aber trotzdem sichergestellt werden, dass ein Freistellungsauftrag für die betreffenden Konten gestellt wurde.

Beiträge zur gesetzlichen Rentenversicherung

Die Beitragssätze und Bemessungsgrenzen zur gesetzlichen Rentenversicherung können sich von Jahr zu Jahr ändern. Wer ermitteln will, welche gesetzlichen Rentenversicherungsbeiträge ein Angestellter zu zahlen hat, kann hierfür einen Lohnrechner verwenden.

Zur Übersicht ▲